“Giá tăng chưa chắc đã tốt!” nghe có vẻ ngược đời, nhưng sự thật là, thị trường chứng khoán có một kiểu giá tăng có thể khiến nhà đầu tư thua lỗ nhiều hơn bao giờ hết. “Bẫy” giá tăng ấy được gọi là Bull Trap, là một loại bẫy phổ biến với các nhà đầu tư, đặc biệt là các trader.

Trong bài viết này, FinPeace sẽ cùng các nhà đầu tư tìm hiểu xem bẫy tăng giá Bull Trap là gì, đồng thời gợi ý cho bạn cách nhận diện và đối phó với Bull Trap, để tài khoản của bạn không đi ngược lại với sự tăng giá nguy hiểm ấy của thị trường.

Bull Trap là gì?

Kết hợp từ 2 thuật ngữ Bull Market (Thị trường bò) và Trap (Bẫy), Bull Trap có nghĩa là bẫy tăng giá, thường xuất hiện vào cuối xu hướng tăng hoặc đầu – giữa xu hướng giảm, chủ yếu là ở những cú tăng pullback trong xu hướng giảm.

Bull Trap, hay có cách gọi khác là False Breakout (Điểm phá vỡ giả) là tín hiệu giao dịch sai, đánh lừa các nhà đầu tư rằng xu hướng giảm đã kết thúc, xu hướng tăng đang quay trở lại. Bull Trap tạo cho nhà đầu tư tâm lý lạc quan và tích cực mua vào theo giá tăng, sau đó khi Bull Trap xảy ra, giá lập tức giảm khiến nhà đầu tư đã mua vào bị thua lỗ.

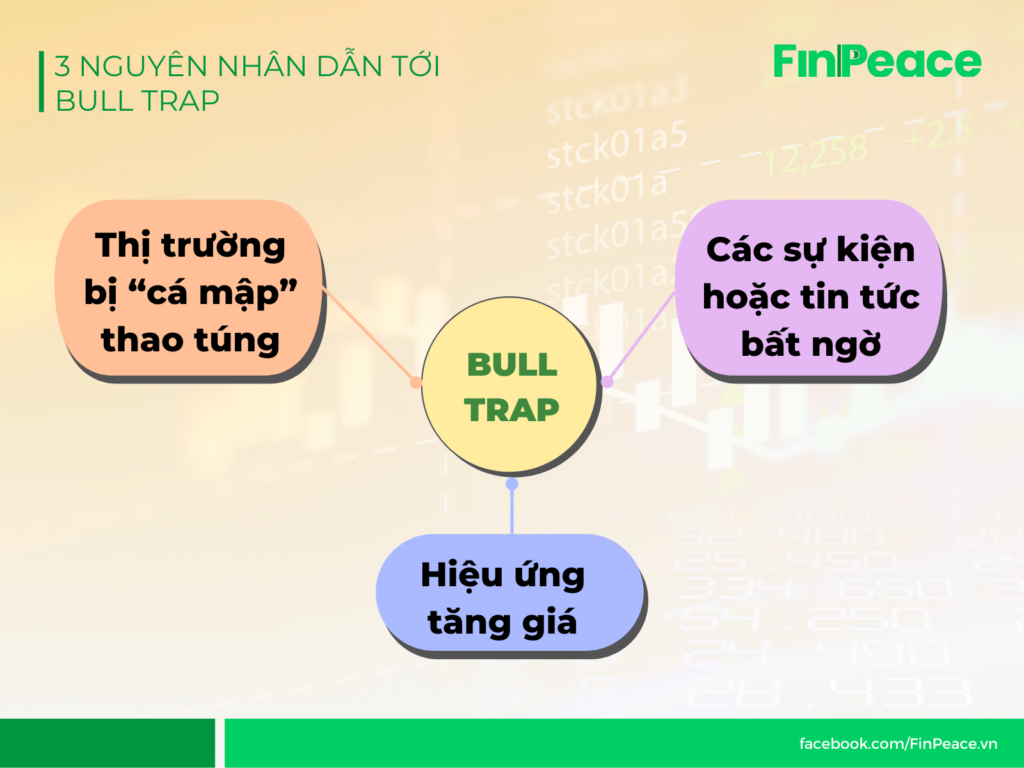

Nguyên nhân dẫn đến Bull Trap

Có 3 nguyên nhân chính dẫn đến hiện tượng Bull Trap:

– Thị trường bị “cá mập” thao túng: “Cá mập” hay các nhà đầu tư lớn có thể liên tục mua một mã cổ phiếu để đẩy giá, tạo hiện tượng sốt giá ảo kích thích nhà đầu tư cá nhân mua vào. Khi mua vào tại thời điểm này, nhà đầu tư sẽ dính phải bẫy Bull Trap do giá tăng “ảo”, không phản ánh đúng tình trạng thị trường. Khi đạt mức giá kỳ vọng, các “cá mập” sẽ bán ra số lượng lớn để thu lời. Lúc này, khi giá sụt giảm đột ngột, các nhà đầu tư cá nhân sẽ chịu thua lỗ.

– Các sự kiện hoặc tin tức bất ngờ: Khi thị trường xuất hiện tin tức bất ngờ như một doanh nghiệp phá sản hay chiến tranh, dịch bệnh, biến động kinh tế vĩ mô,…giá cổ phiếu sẽ tăng hoặc giảm mạnh do nhà đầu tư mua vào – bán ra ồ ạt. Lúc này, nếu bị cuốn theo thông tin tức thời mà không xem xét tới bối cảnh thị trường chung, nhà đầu tư rất dễ mắc phải bẫy Bull Trap khi giá quay lại mức cũ ngay sau đó.

– Hiệu ứng tăng giá: Trong cùng một thời điểm, nếu có nhiều nhà đầu tư cùng vào lệnh mua thì thị trường sẽ xảy ra hiệu ứng tăng giá. Sự tăng giá này chỉ kéo dài đến khi thời điểm cổ phiếu được mua vào nhiều ấy kết thúc, tuy nhiên cũng đủ để khiến nhiều nhà đầu tư mới cảm thấy FOMO và rơi vào bẫy tăng giá Bull Trap này.

Bull Trap diễn ra như thế nào?

Nắm được cách một Bull Trap hình thành, nhà đầu tư sẽ tỉnh táo hơn trước các tín hiệu giả của thị trường để tránh rơi vào bẫy và thua lỗ. Quá trình hình thành nên Bull Trap có thể tóm gọn trong 5 bước dưới đây.

Bước 1: Giá cổ phiếu tăng đạt ngưỡng kháng cự. Khi đó có thể xảy ra một trong hai trường hợp: Giá đảo chiều giảm xuống hoặc tiếp tục tăng vượt ngưỡng kháng cự.

Bước 2: Lúc này, nhiều nhà đầu tư sẽ đặt lệnh mua vì nghĩ đây là một điểm breakout.

Bước 3: Lệnh giới hạn được tung ra khiến giá ngừng tăng.

Bước 4: Giá ngừng tăng khiến nhiều nhà đầu tư lo sợ không mua vào thêm, từ đó làm giá bắt đầu giảm nhanh và mạnh.

Bước 5: Giá tiếp tục giảm mạnh đến mức cắt lỗ khiến nhiều nhà đầu tư phải bán tháo. Đây thường là lúc nhà đầu tư nhận ra mình vừa đi qua và chịu thua lỗ vì một Bull Trap.

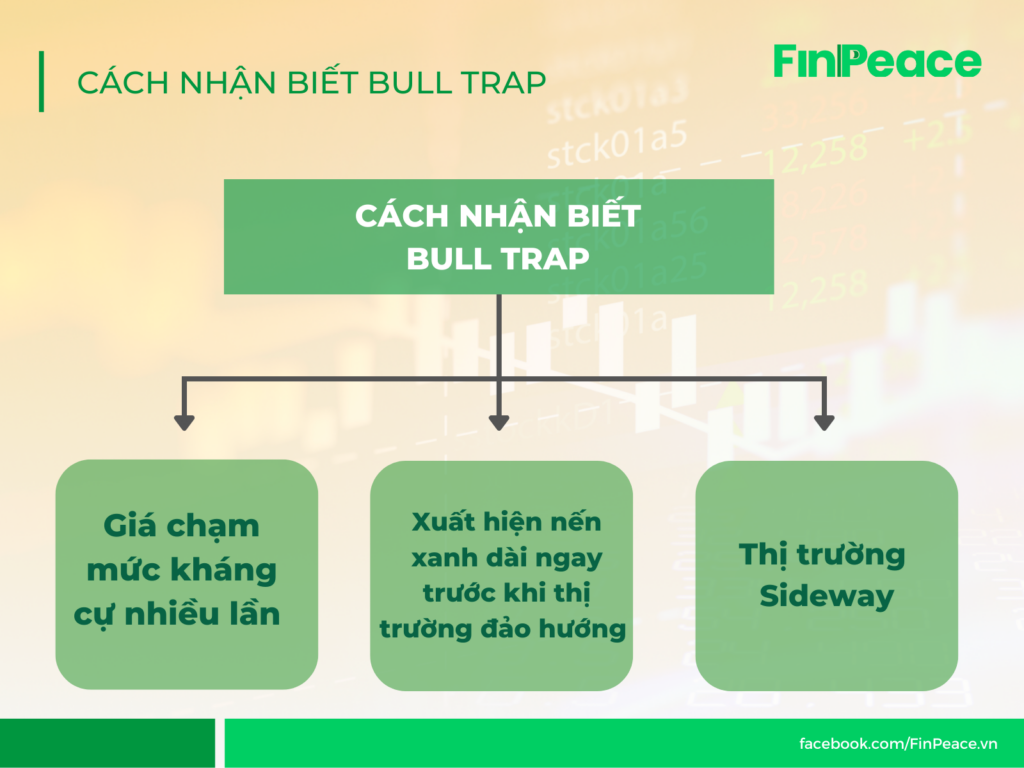

Cách nhận biết Bull Trap

Khi Bull Trap diễn ra, giá có thể đảo chiều theo hướng nhanh và mạnh khiến những nhà đầu tư chưa có nhiều kinh nghiệm bị thua lỗ nhanh chóng, thậm chí là cháy tài khoản. Nhận biết sớm để không đặt lệnh sai là bước đầu tiên giúp các nhà đầu tư tránh khỏi thua lỗ vì Bull Trap. Nhà đầu tư có thể nhận diện Bull Trap dựa trên những dấu hiệu sau:

Giá chạm mức kháng cự nhiều lần

Giá cổ phiếu nhiều lần chạm mức kháng cự nhưng không vượt ra khỏi ngưỡng chứng tỏ mức kháng cự của thị trường khi ấy đang mạnh hơn so với áp lực tăng của giá. Khi đó, nếu giá có bứt phá vượt qua được ngưỡng thì cũng thường là Bull Trap, khó duy trì để đổi chiều thị trường. Do vậy, khi bắt gặp hiện tượng giá vượt ngưỡng kháng cự, nhà đầu tư cần quan sát xem trước đó giá đã chạm mức kháng cự nhiều lần hay chưa để xác định độ mạnh – yếu của xu hướng.

Xuất hiện nến xanh dài ngay trước khi thị trường đảo hướng

Nếu nhà đầu tư thấy một cây nến màu xanh dài bất thường vượt qua ngưỡng kháng cự xuất hiện, thì đây có thể là do các “cá mập” đang cố tình thao túng thị trường để thu hút nhà đầu tư tham gia thị trường. Khi lôi kéo được thêm nhiều nhà đầu tư tham gia, đẩy giá đạt đến mức họ mong muốn, các “cá mập” sẽ ồ ạt bán ra khiến thị trường lập tức trượt dài, tạo ra Bull Trap và đẩy các nhà đầu tư vào nguy cơ thua lỗ.

Thị trường Sideway

Trong những giai đoạn trầm lắng của thị trường như Sideway, một tín hiệu tăng giá bất ngờ có thể khiến nhà đầu tư thay đổi trạng thái tâm lý sang tích cực, kích thích tâm lý mua vào để “đón đầu sóng mới” ngay lập tức. Nhà đầu tư cần nhớ, thị trường Sideway chiếm tới hơn 65% tổng thời gian trên thị trường chứng khoán, sự cạnh tranh giữa bên bán và bên mua cũng phải mất thời gian để một bên thực sự chiếm được ưu thế và tạo được xu hướng mới. Vì vậy, những tín hiệu vượt ngưỡng kháng cự trong thị trường sideway rất có thể là bẫy Bull Trap.

Khối lượng giao dịch không tăng cùng giá

Theo lý thuyết DOW, khối lượng giao dịch luôn tỉ lệ thuận với xu hướng. Có nghĩa là trong một xu hướng của thị trường, nếu giá tài sản tăng thì khối lượng giao dịch cũng phải tăng và ngược lại. Các nhà đầu tư có thể dựa vào yếu tố này để xác định độ mạnh – yếu của xu hướng và xác định Bull Trap có đang diễn ra hay không. Khi giá cổ phiếu tăng vượt mức kháng cự mà khối lượng giao dịch không tăng tương ứng, tức là sự tăng giá ấy là Bull Trap, không đủ mạnh để tạo xu hướng mới cho thị trường.

Nhà đầu tư nên làm gì khi gặp Bull Trap?

Bất cứ ai cũng có thể gặp bẫy Bull Trap khi đầu tư, tuy nhiên những nhà đầu tư chuyên nghiệp, lâu năm sẽ có khả năng nhận diện Bull Trap cao hơn, tần số dính bẫy thấp hơn, và quan trọng nhất là có cách xử lý đúng đắn, kịp thời khi gặp Bull Trap.

Ở phần này, FinPeace sẽ gợi ý cho bạn 03 cách để ứng phó với bẫy Bull Trap. Ba phương án dưới đây đều không phải biện pháp “chữa cháy” tạm thời, mà để áp dụng hiệu quả, nhà đầu tư cần có sự chuẩn bị từ trước về cả kiến thức và kinh nghiệm.

Cắt lỗ

Cắt lỗ là nguyên tắc quan trọng giúp nhà đầu tư phòng tránh rủi ro thua lỗ trên hành trình đầu tư, bảo vệ đồng vốn để đầu tư vào các cơ hội tốt hơn trên thị trường. Đặc biệt khi giao dịch ngắn hạn, dựa trên những biến động khó lường từ giá cổ phiếu, nhà đầu tư bắt buộc phải có 1 mức cắt lỗ để đảm bảo khoản lỗ từ một lệnh mua – bán sai sẽ không đốt hết tiền của bạn.

Khi gặp Bull Trap hay bất cứ bẫy thị trường nào khác, nhà đầu tư không nên chờ đến khi chạm ngưỡng giới hạn lỗ thì mới “cắt lỗ”. Cách cắt lỗ tốt nhất là lên kế hoạch cắt lỗ ngay khi nhận ra sai lầm của mình, do đó bạn cần nhận ra tín hiệu Bull Trap càng sớm càng tốt theo các dấu hiệu FinPeace đề cập ở phần trên. Điều này chỉ có thể thực hiện được nếu nhà đầu tư luôn giữ trạng thái tỉnh táo khi phân tích thị trường, kể cả khi những tín hiệu hiện tại có lạc quan đến mức nào chăng nữa.

Chờ xác nhận của những thanh nến tiếp theo

Nhiều nhà đầu tư mới mắc phải bẫy Bull Trap vì đặt lệnh mua vào ngay tại thời điểm cây nến đầu tiên phá vỡ vùng kháng cự. Khi mua vào ngay tại thời điểm này, rủi ro nhà đầu tư phải đối mặt là rất cao do giá hoàn toàn có thể xuống sâu ngay sau đó. Bởi như đã nói, chỉ một cây nến vượt ngưỡng sẽ không chứng minh được độ mạnh – yếu của giá so với ngưỡng kháng cự hiện tại của thị trường.

Khi bắt gặp hiện tượng một cây nến vượt ngưỡng kháng cự, nhà đầu tư nên chậm lại để quan sát diễn biến cây nến tiếp theo. Nếu cây nến thứ hai lập tức quay trở lại vùng kháng cự, nhà đầu tư đã tránh được bẫy Bull Trap tại cây nến đầu tiên. Còn nếu cây nến thứ hai tiếp tục vượt ngưỡng kháng cự, thì lệnh mua vào tại đây của nhà đầu tư sẽ an toàn hơn so với trước rất nhiều.

Rèn tâm lý & Trau dồi kiến thức phân tích thị trường

Yếu tố ảnh hưởng nhất tới tâm lý nhà đầu tư, đặc biệt là các trader giao dịch ngắn hạn chính là giá cổ phiếu. Bởi so với các yếu tố khác ảnh hưởng tới giá như nội tại doanh nghiệp, tình hình kinh tế – thị trường,…việc theo dõi sự lên xuống của giá lại dễ dàng hơn nhiều. Với các trader kiếm lời dựa trên biến động giá, giá cả dễ trở thành thứ duy nhất họ quan tâm, do đó trở nên nhạy cảm hơn với từng biến động nhỏ, bất ngờ và dễ trở thành nạn nhân của những cái bẫy như Bull Trap.

Để tránh bị “thâu tóm tâm lý” bởi biến động giá và tự đẩy mình vào thua lỗ do mắc bẫy Bull Trap, nhà đầu tư cần xác định rõ: Dù tích sản dài hạn hay giao dịch ngắn hạn, nhà đầu tư đều cần nắm vững kiến thức về cổ phiếu, thị trường và các công cụ phân tích đã chọn. Bên cạnh đó, mọi lý thuyết đều cần được chuyển hóa thành kinh nghiệm thực chiến thông qua quan sát, thực hành và điều chỉnh cho phù hợp với từng cá nhân.

Tạm kết

Hiểu về Bull Trap không giúp nhà đầu tư loại bỏ được hoàn toàn chiếc bẫy nguy hiểm này ra khỏi hành trình đầu tư của mình. Bull Trap, hay bất kì bẫy nào khác đều là những thử thách mà thị trường đặt ra cho mỗi nhà đầu tư, đòi hỏi nhà đầu tư phải liên tục trau dồi, học hỏi để ứng phó và thích nghi với biến động. FinPeace tin rằng đầu tư không phải hướng đến một con số khô khan, mà là cả một hành trình tôi luyện kỷ luật, tích lũy kiến thức và kinh nghiệm. FinPeace có thể đồng hành với bạn thông qua khóa học ProTrading, cùng bạn vững bước trên hành trình chinh phục mục tiêu đầu tư của mình!