Bài chia sẻ của anh Nguyễn Tuấn Anh – Founder FinPeace. Bài viết được đăng tải lần đầu trên Vietcetera.

Con đường đầu tư của mỗi người là khác nhau tuỳ thuộc vào mục tiêu, phong cách sống, điều kiện tài chính… Song, sẽ luôn có một câu hỏi chung:

“Thị trường đang như thế nào? Đầu tư vào cái gì là lãi nhất?”

Thành thực mà nói, tôi sẽ không bao giờ trả lời câu hỏi này. Với tôi, đây không phải một câu hỏi thông thái trên hành trình xây dựng sự vững vàng tài chính.

Giả sử may mắn bạn chọn được đúng loại hình đầu tư có lãi suất cao nhất, bạn kiếm được một khoản tiền lớn trong một thời gian ngắn, rồi sau đó thì sao? Bạn sẽ làm gì tiếp theo?

Trong bài viết này, tôi sẽ giới thiệu đến bạn mô hình tháp tài sản, giải thích vì sao tôi cho rằng câu hỏi phía trên là không thông thái, và gợi ý cách thức để bạn từng bước xây dựng tháp tài sản cá nhân vững chắc và hiệu quả nhất.

Quản lý tài sản cũng là một cách đầu tư

Với nhiều người, đầu tư là một hình thức làm giàu. Họ đặt ra những mục tiêu kiểu như: sau một năm nữa tôi phải có được 500 triệu, sau hai năm nữa tôi phải có 2 tỷ…

Câu hỏi đặt ra ở đây, đó là 500 triệu, 2 tỷ, 10 tỷ hay thậm chí là 100 tỷ thì có ý nghĩa như thế nào với cuộc sống của họ, và mục đích đầu tư của họ là gì?

Ai cũng có trong đầu một con số nào đó mà họ muốn hướng đến. Nhưng không phải ai cũng hiểu được rằng tại sao họ lựa chọn con số đó, mà không phải là muôn vàn con số khác trong dãy số tự nhiên.

Với tôi, đầu tư không phải một hình thức làm giàu, và không phải lúc nào tôi cũng chọn loại hình có lợi nhuận cao nhất để đầu tư.

Đầu tư đơn giản là quy hoạch những phần tiền tiết kiệm để từng bước thực hiện các mục tiêu khác nhau trong cuộc sống. Đầu tư cũng giống như xây nhà. Mỗi một “căn phòng” đều có một mục đích cụ thể, được xây dựng bằng những vật liệu cụ thể.

Tháp tài sản – Xây kế hoạch tài chính như xây nhà

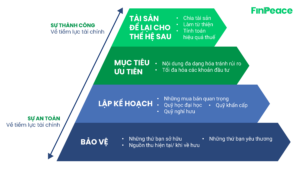

Sơ lược về mô hình tháp tài sản cơ bản (tháp 4 tầng)

Mô hình tháp tài sản có thề có nhiều phiên bản khác nhau nhưng nội dung chính thường gần với mô hình tháp tài sản 4 tầng cơ bản được giới thiệu sau đây. Ngoài ra, việc xây dựng tháp tài sản luôn luôn đi từ tầng cuối cùng đổ lên.

- Tầng 1: Protect (Bảo vệ), What you own (Những thứ bạn sở hữu), Those you love (Người bạn yêu thương), What you earn now/ in retirement (Nguồn thu hiện tại/ khi về hưu).

- Tầng 2: Plan for (Lập kế hoạch), Major purchases (Những mua bán quan trọng), College education (Quỹ học đại học), Emergencies (Quỹ khẩn cấp), Retirement (Quỹ nghỉ hưu).

- Tầng 3: Prioritize Goals (Những mục tiêu ưu tiên) – bao gồm các nội dung đa dạng hoá để giảm thiểu rủi ro và tối đa hoá các khoản đầu tư.

- Tầng 4: Pass along assets (Tài sản để lại cho thế hệ tiếp theo) gồm chia tài sản, làm từ thiện, tính toán về hiệu quả thuế… Ngoài ra, tầng này còn thể hiện các nội dung về Potential Financial Security (Sự an toàn về tiềm lực tài chính) và Potential Financial Success (Sự thành công về tiềm lực tài chính).

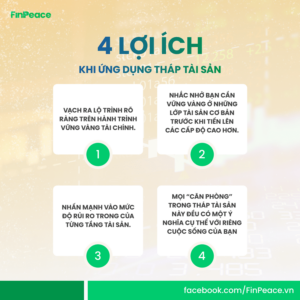

4 lợi ích khi áp dụng tháp tài sản

Thứ nhất, khi nhìn vào tháp tài sản này, bạn sẽ thấy rằng có một lộ trình tương đối rõ ràng trên hành trình vững vàng tài chính.

Việc của bạn không phải làm giàu nhanh, không phải ra ngoài kia để liên tục tìm kiếm các cơ hội đầu tư “béo bở”, mà chỉ đơn giản là xây dựng từng phần (room), thiết lập từng khu vực lên tháp tài sản của mình.

Thứ hai, tháp tài sản nhắc nhở bạn rằng ai cũng phải đi từ gốc đến ngọn, bạn cần vững vàng ở những lớp tài sản cơ bản nhất trước khi tiến lên các cấp độ cao hơn.

Thứ ba, tháp tài sản này cũng nhấn mạnh vào mức độ rủi ro trong của từng tầng tài sản. Từ tầng đáy đến tầng chóp, mức độ rủi ro sẽ tăng dần. Cụ thể, ở tầng tài sản bảo vệ, vì mục đích là đảm bảo sự sống còn của bạn, tài sản ở mức này được khuyến nghị giữ ở mức an toàn nhất.

Thứ tư, mọi tài sản, mọi “căn phòng” trong tháp tài sản này đều có một ý nghĩa cụ thể với riêng cuộc sống của bạn. Khi có tư duy này, bạn sẽ loại bỏ được những sự mông lung vô định trong chuyện tiết kiệm/ đầu tư.

Nhận diện các tầng của tháp tài sản

Tầng 1 – Tài sản với mục tiêu bảo vệ

Đây là phần đáy tháp, cơ bản nhất nhưng có diện tích rộng nhất. Lớp tài sản này giữ cho bạn tồn tại trong điều kiện cơ bản nhất như đầy đủ cơm ăn, áo mặc, nhà ở,… và để bạn yên tâm tiến tới những lớp tài sản cao hơn.

Ví dụ, một “căn phòng” trong tầng tài sản này có thể là quỹ thất nghiệp 3 tháng có giá trị 30 triệu. Khi đã xây xong khu vực có tên “quỹ thất nghiệp”, bạn sẽ có sự yên tâm rằng chẳng may có mất việc, bạn vẫn có thể sống ổn trong 3 tháng tiếp theo để tìm việc mới.

Tầng 2 – Tài sản với mục tiêu lên kế hoạch cho tương lai

Tầng tháp này thể hiện những tài sản mà bạn lên kế hoạch cho một tương lai bạn hướng đến.

Những mục tiêu trong tầng tài sản này không tác động trực tiếp đến sự sống còn của bạn như ở tầng 1, nhưng giúp bạn có được một tương lai dài hạn ổn định và theo đúng ý bạn mong muốn.

Ví dụ, những khu vực, “căn phòng” tài chính bạn có thể xếp ở tầng 2 là: mua ô tô riêng, mua nhà riêng (thay vì trả tiền thuê nhà hàng tháng), xây dựng quỹ hưu trí, xây dựng quỹ du học cho con cái…

Tầng 3 – Tài sản với những mục tiêu được ưu tiên

Lên đến tầng 3, đây là những tài sản hướng đến những mục tiêu có ý nghĩa với cuộc sống của bạn. Ví dụ, bạn muốn đi du lịch thế giới sau tuổi 40, vậy xây dựng một khu vực có tên “quỹ du lịch thế giới” với giá trị 800 triệu ở tầng thứ 3 này.

Tầng 4 – Tài sản với mục tiêu để lại cho các thế hệ tương lai

Sau khi đáp ứng hầu hết các nhu cầu và mục tiêu của bản thân, tầng chóp của tháp tài sản này hướng đến việc bạn để lại điều gì đó cho xã hội, cho những người xung quanh.

Ví dụ, bạn muốn xây dựng một “căn phòng” có tên là “quỹ từ thiện cho trẻ em khó khăn”, hoặc “quỹ tài sản kế thừa cho con cháu”.

Xây tháp tài sản như thế nào cho bền vững?

Sau khi gợi mở về tháp tài sản, về những tư duy chưa phù hợp với việc đầu tư, ở phần này, tôi muốn đề xuất tới bạn đọc một số cách thức để hành trình xây dựng tháp tài sản của bạn thật hiệu quả và bền vững.

Hãy lưu ý rằng những đề xuất này chỉ phù hợp với những người mang tư duy đầu tư dài hạn.

Với những bạn trẻ mới bắt đầu, hãy mạnh dạn lựa chọn những loại hình đầu tư rủi ro cao

Tôi biết rằng lời khuyên tài chính này sẽ gây tranh cãi, bởi tư duy thường gặp là: Khi bạn còn trẻ và mới bắt đầu, hãy lựa chọn những hình thức đầu tư an toàn nhất.

Thế nhưng, quan điểm của tôi là: nếu như bạn bắt đầu đặt xây những “căn phòng” đầu tiên trên tháp tài sản, số tiền đầu tư còn nhỏ, thì bạn có thể chịu rủi ro cao ngay từ đầu.

Cụ thể, bạn có thể chọn ngay việc đầu tư chứng khoán, hoặc đầu tư coin. Tuy nhiên, điều kiện cần để cách làm này đem lại hiệu quả là bạn phải đầu tư liên tục, định kỳ trong một thời gian dài (Phương pháp đầu tư định kỳ – Systematic Investment Plan).

Có 2 lý do cho quan điểm này.

Thứ nhất, với các bạn trẻ mới bắt đầu, thứ các bạn có là một dòng tiền ổn định hàng tháng, chứ không phải một cục tiền lớn để đầu tư ngay lập tức. Khi đầu tư liên tục bằng dòng tiền, bạn sẽ trung bình được giá đầu vào của khoản đầu tư (dollar-cost averaging) và cũng trung bình hoá được rủi ro của loại hình đầu tư đó.

Khi dàn trải vốn đầu tư của mình trong nhiều tháng, bạn sẽ được hưởng lợi từ giá bình quân mua đầu vào trong vòng nhiều tháng đó.

Ví dụ, có một vài tháng bạn mua cổ phiếu với giá cao (số cổ phiếu mua được sẽ ít hơn), và tháng kế tiếp bạn mua được cổ phiếu với giá thấp (số cổ phiếu mua được sẽ nhiều hơn)… Nhưng sau cùng, bạn chắc chắn sẽ được hưởng lợi bởi bạn mua được với mức giá trung bình.

Thứ hai, khi số tiền của bạn còn nhỏ, bạn có thể chịu mức độ rủi ro cao hơn, tận dụng sức biến động lớn của thị trường và nhanh chóng đạt mục tiêu của mình.

“Bê tông hoá” những tầng tài sản đáy

Tầng tài sản đáy có mục tiêu bảo vệ bản thân bạn, vì vậy khi đã đạt được những mục tiêu này, bạn nên “bê tông hoá” tài sản đó để đảm bảo sự an toàn cho bản thân.

Ví dụ, vì bạn có sức khoẻ không ổn định, nên bạn có mục tiêu xây dựng “quỹ dự phòng sức khoẻ” khoảng 100 triệu đề phòng những trường hợp ốm đau bất ngờ.

Sau 24 tháng đầu tư cổ phiếu liên tục, bạn đạt con số 120 triệu. Tuy nhiên, bạn cảm thấy không yên tâm nếu như tiếp tục để quỹ dự phòng sức khoẻ này ở dạng cổ phiếu, vậy nên bạn “bê tông hoá” bằng cách bán cổ phiếu để thu về đúng 100 triệu, mua trái phiếu với lợi tức ổn định hàng tháng, hoặc gửi tiết kiệm ngân hàng.

Như vậy, bạn yên tâm rằng số tiền đó của bạn sẽ không bao giờ giảm. Số tiền 20 triệu còn lại, bạn chuyển nó sang phần (room) tiếp theo có tên là “quỹ hỗ trợ bố mẹ sau khi nghỉ hưu”.

Nếu như không bê tông hoá, bạn sẽ có một lâu đài trên cát và có nguy cơ đổ sập bất cứ lúc nào.

Khoảng năm 2006, khi tôi còn rất trẻ, tôi đã có trong tay hơn 1 tỷ đồng. Thế nhưng, vì tiếp tục muốn giàu, muốn đẩy giá trị tài sản của mình lên cao nữa, tôi hoàn toàn để tài sản này dạng cổ phiếu.

Năm 2008, khủng hoảng tài chính, thị trường sụt giảm hơn 70% chỉ trong một năm. Tôi mất toàn bộ số tiền mình có được, thậm chí còn vay nợ vài trăm triệu. Đây là cú đổ sập đau thương đầu tiên trong đời, cũng đến từ việc không hiểu đầu tư để làm gì, vì vậy nên không có tư duy “bê tông hoá” để đảm bảo sự an toàn cho bản thân.

Lời kết

Một mô hình quản lý tốt sẽ giúp nâng cao hiệu quả quản lý tài chính/tài sản cá nhân nhưng không phải là yếu tố tiên quyết.

Điều quan trọng nhất vẫn là ý thức và sự tự giác của bạn.

Theo đó, để mô hình ‘tháp tài sản’ thực sự phát huy khả năng, bạn cần tạo lập cho mình một thói quen quản lý tài sản ngay từ đầu.

Điều này có thể bắt đầu từ việc đơn giản nhất như ghi chép lại các chi phí mình đã sử dụng mỗi ngày để có thể tổng kết lại và phân bố lại chi tiêu một cách hợp lý hơn. Tiếp đó, tập áp dụng các mô hình quản lý tài sản (như tháp tài sản 4 tầng) để dễ kiểm tra sức khoẻ tài chính tổng, vừa tiện hoạch định các kế hoạch đầu tư đường dài về sau – nhất là khi bạn đang có ý định đầu tư đa kênh hoặc sở hữu nhiều khoản thu nhập.

Hy vọng những chia sẻ trên phần nào giúp bạn đọc có thể quản lý tài sản cá nhân một cách hợp lý và hiệu quả hơn trong tương lai.

Một số hình ảnh minh họa đến từ nguồn mở Streamline

3 bình luận về “Dùng “tháp tài sản” để quản lý tài chính cá nhân như thế nào?”