Trong đầu tư cơ bản, báo cáo tài chính doanh nghiệp là yếu tố quan trọng cho biết năng lực và hiệu suất hoạt động kinh doanh của doanh nghiệp đó, từ đó lựa chọn cho mình phương hướng đầu tư phù hợp. Tuy nhiên, một bản báo cáo tài chính với rất nhiều chỉ số khác nhau có thể gây hoang mang cho các nhà đầu tư mới tham gia thị trường, vậy đâu là những chỉ số mà nhà đầu tư đặc biệt lưu tâm khi phân tích báo cáo tài chính? Cùng FinPeace tìm hiểu trong bài viết dưới đây.

Báo cáo tài chính là gì?

Theo quy định tại Khoản 1, Điều 3, Luật Kế toán số 88/2015/QH13: “Báo cáo tài chính là hệ thống thông tin kinh tế, tài chính của đơn vị kế toán, được trình bày theo mẫu biểu quy định tại chuẩn mực kế toán và chế độ kế toán”.

Báo cáo tài chính cung cấp cho bạn những thông tin liên quan đến hoạt động tài chính của doanh nghiệp, bao gồm tài sản, vốn chủ sở hữu, các khoản nợ, dòng tiền, doanh thu, lợi nhuận, v.v… Bộ phận kiểm toán của các doanh nghiệp thường công bố báo cáo tài chính định kỳ mỗi quý và các thời điểm tổng kết cuối năm.

Bộ báo cáo tài chính hoàn chỉnh bao gồm 6 bản:

- Báo cáo của Ban Giám đốc.

- Báo cáo của Công ty kiểm toán độc lập.

- Bảng cân đối kế toán.

- Báo cáo kết quả hoạt động kinh doanh.

- Báo cáo lưu chuyển tiền tệ

- Thuyết minh báo cáo tài chính

Trong đó, nhà đầu tư cần lưu ý 3 nội dung quan trọng nhất – bảng cân đối kế toán, báo cáo lưu chuyển tiền tệ và đặc biệt là báo cáo kết quả hoạt động kinh doanh. Bên cạnh đó, nhà đầu tư cần tìm hiểu thêm về Bản cáo bạch doanh nghiệp, hay còn gọi là Bản công bố thông tin. Bản cáo bạch doanh nghiệp cung cấp thông tin cơ bản về doanh nghiệp, các giá trị mà doanh nghiệp cam kết mang lại và những quyền lợi căn bản của người mua chứng khoán do doanh nghiệp đó phát hành. Nhà đầu tư có thể dựa vào các thông tin trong Bản cáo bạch để đưa ra quyết định có nên đầu tư vào doanh nghiệp này hay không.

Vì sao nhà đầu tư cần biết phân tích báo cáo tài chính?

Hiểu một cách đơn giản, bản báo cáo tài chính cũng giống như một bản sơ yếu lý lịch về doanh nghiệp, cung cấp cho nhà đầu tư những thông tin nền tảng nhất về năng lực hoạt động của doanh nghiệp, dòng tiền, cơ cấu tài sản,… Các thông tin này sẽ là cơ sở hỗ trợ nhà đầu tư trong việc đưa ra dự đoán về xu hướng và tiềm lực tăng trưởng của doanh nghiệp trong tương lai.

Phân tích báo cáo tài chính là một quá trình xem xét, kiểm tra, và đối chiếu các số liệu về tài chính ở thời kỳ hiện tại với thời kỳ trước. Bản chất của việc phân tích báo cáo tài chính doanh nghiệp là để phát hiện và loại bỏ các yếu tố gây ảnh hưởng tiêu cực đến năng lực hoạt động của doanh nghiệp.

Đọc thêm bài viết: Hướng dẫn phân tích cơ bản doanh nghiệp với mô hình Canvas.

Thông qua các thông tin từ bản báo cáo tài chính, nhà đầu tư có thể đánh giá được vị thế hiện tại, tình trạng và kết quả tài chính của doanh nghiệp đó. Các thông tin này giúp nhà đầu tư đưa ra câu trả lời cho những thắc mắc – tình hình kinh doanh hiện tại của doanh nghiệp, tỷ suất sinh lời kỳ vọng trong tương lai, vị thế cạnh tranh, mức độ rủi ro khi đầu tư vào doanh nghiệp,… Thông qua đó, nhiệm vụ lớn nhất của việc phân tích báo cáo tài chính là giúp nhà đầu tư lựa chọn phương án đầu tư tối ưu và đánh giá chính xác tiềm lực doanh nghiệp phát hành cổ phiếu.

Thông thường khi lựa chọn một mã cổ phiếu để đưa vào danh mục đầu tư, nhà đầu tư thường thắc mắc:

- Chỉ số lợi nhuận trên cổ phiếu là bao nhiêu?

- Tỷ suất lợi nhuận trên vốn đầu tư là bao nhiêu?

- Cổ tức trên một cổ phiếu là bao nhiêu?

- Khả năng thanh toán của doanh nghiệp như thế nào?

Việc đọc và phân tích báo cáo tài chính sẽ giúp nhà đầu tư giải đáp được các câu hỏi thường gặp trên đây. Thông qua bộ báo cáo tài chính, nhà đầu tư không chỉ có thể định giá được cổ phiếu mà còn có thể dự đoán các biến động về giá của cổ phiếu đó trong tương lai, từ đó hạn chế tối đa các rủi ro có thể xảy ra.

Các bước đọc báo cáo tài chính

1, Xác định các đặc điểm kinh tế

Đầu tiên, nhà đầu tư cần nắm rõ chuỗi giá trị của ngành công nghiệp phục vụ cho các hoạt động có liên quan đến doanh nghiệp, hay nói đơn giản là hiểu về mô hình kinh doanh của doanh nghiệp bạn đang có ý định đầu tư.

Mô hình kinh doanh là yếu tố cốt lõi định hướng chiến lược phát triển của doanh nghiệp hiện tại và trong tương lai, giúp nhà đầu tư có cái nhìn bao quát về điểm mạnh và điểm yếu trong các hoạt động của doanh nghiệp.

2, Xác định chiến lược kinh doanh của doanh nghiệp

Chiến lược kinh doanh của doanh nghiệp đó có gì vượt trội? Mối quan hệ giữa doanh nghiệp và các cổ đông của doanh nghiệp như thế nào? Chiến lược kinh doanh hiện tại của doanh nghiệp có đang hiệu quả không? Việc nắm bắt được chiến lược kinh doanh của doanh nghiệp cho phép bạn hiểu thêm về hướng đi của doanh nghiệp trong hiện tại và tương lai, từ đó xác định mức độ phù hợp của bản thân đối với việc đầu tư vào doanh nghiệp đó.

3, Đánh giá chất lượng báo cáo tài chính của doanh nghiệp

Đây là bước đặc biệt quan trọng trước khi bạn tiến hành đọc báo cáo tài chính. Các số liệu trên một bản báo cáo tài chính sẽ không có ý nghĩa nếu bạn không chắc chắn về tính trung thực của nó. Hãy tham khảo ý kiến từ các kiểm toán viên để đảm bảo tính xác thực của bản báo cáo đó, tránh các trường hợp sai lệch thông tin gây ảnh hưởng đến việc ra quyết định đầu tư.

Có 4 mức độ đánh giá của kiểm toán viên về tính trung thực của một bản báo cáo tài chính, được sắp xếp từ cao nhất đến thấp nhất:

- Chấp nhận toàn phần

- Ngoại trừ

- Không chấp nhận

- Từ chối

Nếu kiểm toán viên đưa ra ý kiến Chấp nhận toàn phần, điều này đồng nghĩa với việc bản báo cáo tài chính đó có tính trung thực cao, nhà đầu tư có thể tin tưởng tham khảo để đưa ra quyết định đầu tư. Nếu ý kiến kiểm toán viên đưa ra là Từ chối, bản báo cáo tài chính đó có nhiều thông tin không xác thực và bạn không nên tham khảo bản báo cáo tài chính này.

4, Phân tích Báo cáo tài chính doanh nghiệp

a, Phân tích Báo cáo kết quả hoạt động kinh doanh

Đây là bản tổng kết các khoản doanh thu, chi phí hoạt động của doanh nghiệp trong kỳ báo cáo. Bản báo cáo này phân chia các hoạt động của doanh nghiệp thành 3 mảng:

- Hoạt động kinh doanh chính (còn gọi là hoạt động cốt lõi): Bao gồm doanh thu thuần về sản phẩm – dịch vụ, lợi nhuận gộp, giá vốn hàng bán, chi phí bán hàng và chi phí quản lý doanh nghiệp.

- Hoạt động tài chính: Bao gồm doanh thu tài chính và chi phí tài chính.

- Hoạt động khác: Bao gồm thu nhập khác, chi phí khác và lợi nhuận khác. Đây là các hoạt động chiếm tỷ trọng rất nhỏ trong cơ cấu hoạt động của doanh nghiệp.

Ta có công thức chung cho phần này:

Lợi nhuận = Doanh thu – Chi phí

b, Phân tích Bảng cân đối kế toán

Bảng cân đối kế toán phản ánh tình hình và năng lực tài chính của một doanh nghiệp tại một thời điểm xác định. Nói cách khác, bảng cân đối kế toán giúp bạn trả lời câu hỏi “Tại thời điểm X thì tình hình tài chính của doanh nghiệp Y đang ra sao?”.

Bảng cân đối kế toán gồm 2 phần chính: Tài sản và Nguồn vốn. Ta có phương trình cân bằng Bảng cân đối kế toán dưới đây:

Tài sản = Nợ phải trả + Vốn chủ sở hữu

c, Phân tích Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ phản ánh dòng chảy tài chính của một doanh nghiệp. Nói cách khác, Báo cáo lưu chuyển tiền tệ cho ta biết trên thực tế doanh nghiệp kiếm được bao nhiêu tiền và tiêu bao nhiêu tiền trong một khoảng thời gian xác định.

Vì sao Báo cáo lưu chuyển tiền tệ lại quan trọng? Nếu bạn bỏ qua bước này, rất có thể bạn sẽ bị qua mặt bởi những bản báo cáo có lợi nhuận tốt mà không hiểu rõ tính bền vững của những con số nằm trên báo cáo. Trên bản Báo cáo kết quả hoạt động kinh doanh, doanh thu và lợi nhuận được công ty ghi nhận ngay khi bán hàng, ngay cả khi hàng hóa bán ra chưa được thanh toán. Trên thực tế, khách hàng có thể sẽ thanh toán cho doanh nghiệp sau vài tháng, thậm chí vài năm hoặc cũng có thể là không bao giờ.

Đọc thêm bài viết: Thực hiện phân tích cơ bản qua cách nhà đầu tư tổng hợp số liệu.

5, Phân tích năng lực tài chính của doanh nghiệp

a, Khả năng thanh toán

Mỗi doanh nghiệp đều cần duy trì một lượng vốn luân chuyển nhất định để có thể kịp thời đáp ứng các khoản nợ ngắn hạn, duy trì lượng hàng tồn kho để đảm bảo vận hành cho các hoạt động sản xuất kinh doanh. Một doanh nghiệp có khả năng thanh toán đạt mức cao, đồng nghĩa với việc năng lực tài chính của doanh nghiệp đó tốt.

Nhà đầu tư cần sử dụng các hệ số thanh toán để đánh giá khả năng khả năng thanh toán của doanh nghiệp:

- Hệ số thanh toán ngắn hạn

- Hệ số thanh toán lãi vay

- Hệ số thanh toán bằng tiền

b, Đòn bẩy tài chính

Đòn bẩy tài chính cho ta biết mức độ tận dụng một khoản vốn đi vay vào việc gia tăng tỷ suất lợi nhuận cho doanh nghiệp. Nếu đòn bẩy tài chính được tận dụng hiệu quả, doanh nghiệp có thể tiếp cận với rất nhiều cơ hội đầu tư lớn và tiềm năng.

Nhà đầu tư cần sử dụng Hệ số nợ để đánh giá tỷ trọng nợ trong tổng nguồn vốn của doanh nghiệp.

c, Khả năng sinh lời

Lợi nhuận chính là chỉ tiêu phản ánh độ hiệu quả của toàn bộ quá trình hoạt động của doanh nghiệp. Việc phân tích khả năng sinh lời cho ta biết, sau mỗi kỳ hoạt động của doanh nghiệp, mỗi đồng chi phí đầu tư bỏ ra sẽ thu lại bao nhiêu đồng lợi nhuận sau thuế.

d, Phân tích dòng tiền

Phân tích dòng tiền là việc kiểm tra và phân tách các dòng tiền ra vào công ty từ nhiều hoạt động khác nhau, bao gồm hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính.

Việc phân tích dòng tiền giúp nhà đầu tư đánh giá được năng lực của doanh nghiệp trong nghĩa vụ chi trả cổ tức và đáp ứng các nghĩa vụ thanh toán, cũng như đánh giá được chất lượng của các khoản thu nhập. Bên cạnh đó, nhà đầu tư sau khi phân tích dòng tiền còn nắm bắt được tình trạng dòng tiền thuần của doanh nghiệp, từ đó đưa ra các biện pháp điều chỉnh và quyết định phù hợp.

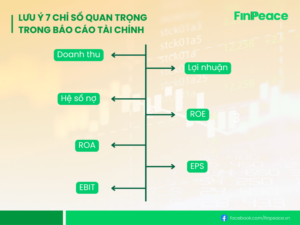

7 chỉ số quan trọng cần lưu ý trong báo cáo tài chính

1, Doanh thu

Nhà đầu tư cần tham khảo Báo cáo kết quả hoạt động kinh doanh để nắm được doanh thu của doanh nghiệp. Doanh thu có thể được phân chia thành các khoản nhỏ đến từ nhiều nguồn khác nhau, ví dụ như doanh thu thuần từ bán hàng, doanh thu tài chính (đến từ lãi suất đầu tư, tiền gửi, chênh lệch tỷ giá,…) và các doanh thu khác (đến từ tiền nhượng bán tài sản, lãi thanh lý,…).

2, Lợi nhuận

Lợi nhuận của doanh nghiệp thể hiện hiệu quả hoạt động sản xuất và cũng là chỉ tiêu tài chính cơ sở để đánh giá, dự đoán tiềm năng sinh lời của doanh nghiệp. Lợi nhuận của các công ty đại chúng cần được công khai trên Báo cáo kết quả hoạt động kinh doanh và các phương tiện thông tin.

Lợi nhuận trước thuế của một doanh nghiệp được tổng hợp từ Lợi nhuận gộp, Lợi nhuận thuần từ hoạt động kinh doanh và các Lợi nhuận khác.

3, Hệ số nợ (Debt/Equity)

Tỷ lệ nợ của một doanh nghiệp phụ thuộc vào nhiều yếu tố như quy mô doanh nghiệp, hình thức kinh doanh hoặc mục đích vay nợ,… vì thế rất khó để xác định tỷ lệ nợ thế nào là hợp lý.

Thông thường, hệ số nợ thấp cho biết rằng doanh nghiệp đó có mức độ an toàn tốt và tỷ lệ rủi ro tài chính thấp. Ngược lại, doanh nghiệp có hệ số nợ cao sẽ tiềm ẩn nhiều rủi ro.

Ta có công thức tính hệ số nợ:

Hệ số nợ = Nợ phải trả / Tổng nguồn vốn.

4, Chỉ số ROE

ROE (Return On Equity) – lợi nhuận trên vốn chủ sở hữu – là chỉ số đo lường mức độ hiệu quả của việc sử dụng vốn chủ sở hữu trong doanh nghiệp. Chỉ số ROE phản ánh cả chỉ tiêu về lợi nhuận, được thể hiện trên Báo cáo kết quả hoạt động kinh doanh và chỉ tiêu vốn chủ sở hữu bình quân, cũng như trên Bảng cân đối kế toán.

Ta có công thức tính chỉ số ROE:

ROE = [Lợi nhuận sau thuế (Earnings) / Vốn chủ sở hữu bình quân (Equity)] x 100%.

5, Chỉ số ROA

ROA (Return On Asset) – lợi nhuận trên tổng tài sản – là chỉ số đo lường mức độ hiệu quả của việc sử dụng tài sản của doanh nghiệp. Chỉ số ROA giúp các nhà đầu tư có cái nhìn rõ ràng hơn về độ hiệu quả sử dụng tài sản của doanh nghiệp, trước khi đưa ra quyết định đầu tư của mình.

Ta có công thức tính chỉ số ROA:

ROA = (Lợi nhuận sau thuế / Tổng tài sản bình quân) x 100%.

6, Chỉ số EPS

EPS (Earnings per share), là lợi nhuận sau thuế của công ty phân bổ trên một cổ phiếu thông thường mà công ty phát hành ra thị trường.

Chỉ số EPS được tính bằng cách chia thu nhập ròng của doanh nghiệp trong một quý/năm báo cáo với tổng số cổ phiếu hiện hành của công ty trong cùng kỳ.

EPS được chia làm 2 loại:

Chỉ số EPS cơ bản (Basic EPS):

EPS = (LNST – Cổ tức ưu đãi) / Số lượng bình quân gia quyền của cổ phiếu lưu hành trong kỳ

Đối với EPS pha loãng (Diluted EPS):

EPS = (LNST – Cổ tức ưu đãi) / (Số lượng bình quân gia quyền của cổ phiếu lưu hành trong kỳ + Lượng cổ phiếu sẽ được chuyển đổi)

7, Chỉ số EBIT

EBIT (Earning Before Interest and Taxes) là lợi nhuận trước lãi vay và thuế. Chỉ số EBIT được sử dụng để đánh giá khả năng thu về lợi nhuận của một doanh nghiệp, là khoản tổng thu nhập trừ đi các chi phí, nhưng chưa trừ đi thuế thu nhập doanh nghiệp và tiền trả lãi.

Vai trò của chỉ số EBIT là loại bỏ sự khác biệt giữa cấu trúc vốn và tỷ suất thuế giữa các công ty khác nhau, cũng như đánh giá thu nhập của các doanh nghiệp khi quy đồng mức thuế về 0, và đều không có vay nợ.

Ta có công thức tính chỉ số EBIT:

EBIT = Thu nhập – Chi phí hoạt động

hoặc:

EBIT = Lợi nhuận trước thuế + Lãi Vay

Trong các báo cáo tài chính của các doanh nghiệp Việt Nam, do khoản chi phí lãi vay nằm bên trong chi phí tài chính, nên sẽ rất khó tính chi phí hoạt động, vì vậy có thể dùng công thức thứ hai để thay thế.

Tìm hiểu thêm: CANVAS – Mô hình phân tích chứng khoán cơ bản ĐƠN GIẢN – HIỆU QUẢ.

Tạm kết

Trong trường hợp phân tích báo cáo tài chính có nhiều khúc mắc, nhà đầu tư nên tham khảo ý kiến của các kiểm toán viên hoặc tham khảo các dịch vụ kế toán online để xác thực thông tin một cách chính xác nhất.

Hy vọng thông qua bài viết này, FinPeace đã giúp bạn đọc hiểu hơn về các chỉ số quan trọng trong báo cáo tài chính, từ đó có thể tự mình phân tích một bản báo cáo tài chính cụ thể. Chúc quý bạn đọc đầu tư bình an.